Перевод страховых взносов в НПФ – это удобный способ формирования накопительной пенсии и повышения дохода в пожилом возрасте. Инвестиционная деятельность, которую ведет негосударственный пенсионный фонд, увеличивает вложенные средства. Если гражданина не устраивают текущие условия, он может поменять страховщика.

Причины перевода пенсионных накоплений

К числу ситуаций, когда гражданину выгоднее сменить частный пенсионный фонд, относятся:

- Неэффективная работа НПФ, где сейчас хранятся пенсионные сбережения гражданина. Это может выражаться низкой позицией в рейтингах, отсутствием дохода, экономическими санкциями, наложенными на учредителей и др.

- Высокие показатели доходности у частного фонда, куда работник хочет перевести свои средства.

- Более выгодные условия формирования накоплений на новом месте. К примеру, это могут быть специальные соцпрограммы с участием работодателя.

При этом, работнику необходимо знать, что в 2016 г. в России был введен мораторий в отношении перечислений на накопительную часть пенсии. Это было сделано по причине дефицита средств у ПФР. Текущая схема предусматривает перечисление всех пенсионных отчислений граждан в бюджет этой организации. Данная заморозка вкладов будет действовать минимум до конца 2021 г. Деньги, попавшие в распоряжение частных фондов до 2016 г., продолжают приносить доход.

После окончания моратория недополученные средства планируется вернуть НПФ и провести индексацию этих финансов.

Хотя до 2021 г. эти средства являются замороженными, они учитываются при оформлении пенсии, но не дают инвестиционного дохода. Из-за этого:

- В краткосрочной перспективе перевод пенсионных сбережений в другой НПФ не является выгодным из-за неопределенной ситуации вокруг этих финансовых структур. По этой же причине, нет особого смысла менять негосударственный фонд до новых изменений законодательства.

- В стратегическом плане перечисление накопительной пенсии на счет другого НПФ может оказаться прибыльным, если в будущем правительством будут созданы благоприятные условия для деятельности этих организаций. Также перевод средств имеет смысл, если у текущего страховщика сейчас очень низкие показатели доходности, но у него скопилась крупная сумма отчислений, перечисленных до 2016 года.

Правила перехода из НПФ в НПФ

Законом предусмотрено два варианта перевода накоплений:

- Обычный. Его можно проводить не чаще, чем 1 раз за 5 лет. При этом вместе с пенсионными накоплениями на счет нового фонда переводится и инвестиционный доход. Если текущий НПФ работал неэффективно и результат инвестирования оказался нулевым или отрицательным, то клиенту полагается сумма гарантированного исполнения обязательств (ее конкретный размер оговаривается в договоре, традиционно он составляет величину от 3%).

- Досрочный переход. Он может производиться на следующий год после подачи заявления. Наряду с видимой выгодой по сравнению с предыдущим вариантом, существенным минусом этого способа является то, что гражданину не удается сохранить инвестиционный доход. На счет нового фонда переводится только номинально накопленная пенсия. Поэтому для продуктивного инвестирования пенсионных отчислений, следует менять НПФ не чаще, чем раз в 5 лет.

Если на формирование пенсии направлялся материнский капитал, то он выводится из частного фонда (для перевода другому страховщику или на иные цели) без потери инвестиционного дохода.

Клиенту полагается доход от инвестирования или сумма гарантированного исполнения обязательств, вне зависимости от того, как выполняется перевод (по обычной или досрочной схеме).

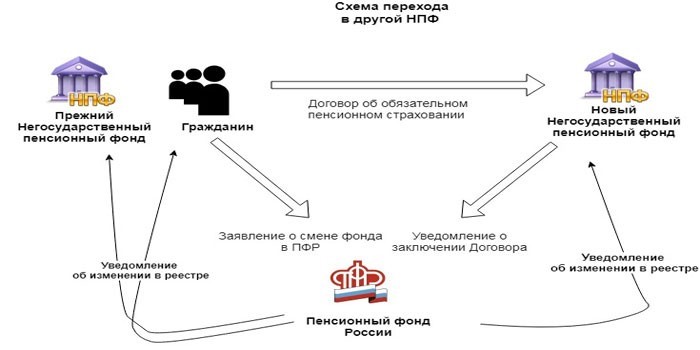

Этапы процедуры

Пошаговый алгоритм смены ПФР включает следующие этапы:

- Определение организации, куда будут переводиться накопленные средства.

- Подписание договора с выбранным НПФ.

- Информирование ПФР о выборе другого частного фонда.

- Уведомление прежнего страховщика о прекращении отношений.

Выбор нового негосударственного фонда

Информация о деятельности НПФ является открытой (ее можно найти на сайте Центрального банка РФ). К числу основных критериев, определяющих выбор страховщика, относятся:

- Количество клиентов. Этот показатель свидетельствует о популярности фонда и доверию со стороны застрахованных лиц, что можно считать косвенным подтверждением успешности деятельности. К примеру, НПФ из топ-10 аккумулируют накопления от 1 до 7 млн застрахованных лиц.

- Позиция в рейтингах. Одним из распространенных и авторитетных является список рейтингового агентства Эксперт, где каждый из НПФ отнесен к одной из 11-ти категорий. Самые надежные и стабильные фонды с высоким доходом и надежной репутацией относятся к классу А++, внизу списка – фирмы-банкроты и компании, у которых аннулировали лицензию (D и E).

- Объем получаемой прибыли. Это базовый параметр выбора, но чтобы ориентироваться на этот показатель, необходимо сравнивать значение доходности за несколько лет подряд. Это поможет избежать ошибки при выборе организации с кратковременным увеличением доходности. Фонды из топ-10 предлагают 8-14% инвестиционной прибыли.

- Величина собственных средств и резервов. Это косвенный показатель стабильности компании, показывающий размер ее активов и капитала. Сами по себе эти цифры мало что дают, и анализировать их надо совокупно с другими данными, например, величиной клиентской базы. Например, обладая самыми большими показателями активов и капитала, НПФ Сбербанка за последние годы обеспечивает 8,3-10,4% доходности, находясь по этому показателю на одном из последних мест в топ-10.

Если не ограничивать выбор топовыми ПФР, то минимальный набор критериев, которым должна соответствовать финансовая организация, выглядит так:

- Иметь лицензию.

- Правила оказания страховых услуг, которые оказывает фонд, должны быть зафиксированы в реестре Центрального Банка РФ.

- Участвовать в системе защиты застрахованных лиц.

Договор ОПС

Подобрав подходящую организацию для перевода пенсионных сбережений, необходимо подготовить заявку (образец есть на портале ПФР).

Она информирует руководство НПФ о желании гражданина сменить страховщика и уточняет возможность этого для данного случая.

В зависимости от специфики перехода, меняются сроки подачи этого документа:

- При досрочной смене страховщика заявления принимается раз за год.

- При обычном переходе – раз за пять лет.

В 10-дневный срок поданное заявление рассматривается в ПФР, возможны два варианта ответа:

- Одобрить перевод пенсионных средств. Получив разрешение, застрахованное лицо должно подписать договор обязательного пенсионного страхования. Особенностью этого документа является то, что он обретает юридическую силу только после перечисления всех средств из прежнего частного фонда.

- Отказать в возможности перевода денег. При этом случае договор с прежним фондом продолжает действовать. Заявителю предоставляется письменное изложение причин отказа (например, из-за нарушения сроков подачи заявки).

Договор об обязательном пенсионном страховании фиксирует факт финансовых отношений между НПФ и клиентом. Этот документ подразумевает:

- Инвестирование пенсионных средств гражданина в деятельность данной финансовой организации.

- Обязательство частного фонда платить доплату к пенсии застрахованного лица, после того, как работник ее оформит.

Заявление в ПФР о переходе

Заключив договор с новым НПФ, гражданин должен сообщить об этом в Пенсионный фонд России. Необходимо обратиться с заявлением (пример есть на портале ПФР) до 31 октября, или переход в другой НПФ в следующем году будет невозможен. Готовый документ должен содержать следующую информацию:

- Фамилию, имя отчество заявителя.

- Дату, место его рождения.

- Адрес регистрации.

- Страховой номер индивидуального лицевого счета (СНИЛС).

- Наименование прежнего негосударственного пенсионного фонда, его юридический адрес и время, с которого заявитель является его клиентом.

- Ту же информацию о новом НПФ.

- Дату, подпись, расшифровку подписи.

К заявлению прилагаются документы для перехода в НПФ (в зависимости от ситуации – оригинал или копия):

- Паспорт.

- Страховое свидетельство с номером СНИЛС.

- Договоры с прежним и новым частными фондами.

Подать заявление можно:

- При личном визите в территориальное отделение. Для этого случая оригиналы документов предъявляются лично.

- Отправив по почте заказным письмом с уведомлением. Для этого способа копии документов должны иметь нотариальное заверение.

- С помощью личного кабинета на сайте Пенсионного фонда России или портала госуслуг. Использование подтвержденного аккаунта на этих интернет-ресурсах является электронной цифровой подписью, а основные сведения о владельце есть в базе этих ресурсов, поэтому из документов необходима только скан-копия договоров.

При изменении обстоятельств, гражданин может отозвать свое заявление:

- Для случаев досрочного перехода (доход от инвестиций будет утрачен) – до 31 декабря того года, когда был подан документ.

- При обычной ситуации – до 31 декабря года, наступившего не ранее 4-летнего периода после подписания договора с прежним НПФ.

Уведомление о состоянии счета

Согласно законодательным требованиям, ПФР должен рассмотреть поданные документы и сообщить о своем решении:

- Если переход досрочный – до 1 марта следующего года.

- В случае смены НПФ обычным порядком – в аналогичный срок, если со времени подписания договора с прежним частным фондом прошло не менее 5 лет. Если этот интервал меньше, то сначала необходимо ожидать завершения 5-летнего периода. Сроки перехода при этом отодвигаются.

В отдельных случаях (например, если отозвана лицензия у нового НПФ), перевод сбережений не будет санкционирован Пенсионным фондом России.

При положительном решении ПФР, об этом будут проинформированы специальным письмом:

- заявитель;

- негосударственный пенсионный фонд, с которым у него прежде были договорные отношения;

- новый НПФ, куда переводятся деньги.

При получении письма из ПФР прежний негосударственный пенсионный фонд обязан:

- В течение месяца (до 31 марта) сообщить гражданину, что договор с ним утратил силу.

- В этот же срок перевести финансы новому НПФ.

- Уведомить прежнего клиента о перечисленных суммах.

Новый фонд должен в месячный срок сообщить застрахованному лицу о поступлении средств и их размере.

Далее, эта финансовая организация должна ежегодно предоставлять клиенту выписки о состоянии счета и итогам инвестирования пенсионных накоплений.

Как избежать потерь

Процесс смены пенсионного страховщика может иметь прямые или косвенные издержки:

- Расходы, связанные с переводом средств другому НПФ. Эти затраты оплачиваются самим клиентом и составляют до 1% суммы на счету.

- Недополучение инвестиционного дохода. Это происходит при досрочном расторжении договора, когда клиент имеет право получить только вложенные сбережения. При кажущейся невыгодности такого прекращения договорных отношений, это решение может быть рациональным, если прежний ПФР имел низкую доходность, а на новом месте проценты очень высокие. Для иных ситуаций лучше производить перевод средств обычным образом – через 5 и более лет после того, как договор заключен.

Есть две возможности минимизировать потери при переходе в НПФ:

- Если у работодателя есть программа содействия пенсионным накоплениям сотрудников и/или договоренность с конкретным негосударственным фондом о корпоративном обслуживании, то работнику не нужно будет оплачивать комиссию за перевод средств.

- Если транзакция происходит внутри одного банка и региона, то плата за эту услугу отсутствует. Информация о банке, обслуживающем НПФ, является открытой, но выбирая самый подходящий вариант для заключения договора, нужно ориентироваться не на возможность экономии при переводе денег, а на величину инвестиционного дохода.

Нет комментариев

Оставте комментарий