Клиенты банка могут столкнуться с ситуацией, когда у них нет возможности перевести или получить перечисленные им деньги. Самая частая причина этого – блокировка счета. Если замораживание средств не связано с нарушением закона, то нормализовать работу можно будет за срок от нескольких дней до 2-х недель.

Что означает блокирование счета

В этом случае происходит полное или частичное замораживание средств. На счету приостанавливаются все финансовые операции до выяснения обстоятельств. Как вариант, возможны выборочные ограничения, например, нельзя снимать средства в банкомате, но сохраняется возможность делать безналичные переводы.

Финансовые операции на счету приостанавливает банк, который обслуживает клиента.

При этом инициатором может выступить:

- Налоговая служба, в которую кредитная организация обязана сообщать о подозрительных операциях.

- Отдел финансового мониторинга самого банка, тщательно отслеживающий транзакции на соответствие установленным нормам.

- Суд, вынесший решение о приостановке операций на счете (например, из-за долгов владельца).

В каждом из этих случаев блокировка происходит сразу же при поступлении информации о подозрении на нарушение закона при перечислениях.

Об этом клиент (физическое или юридическое лицо) узнает:

- При личном визите в банк – от операциониста в кассе.

- При использовании интернет-банкинга – по появившемуся на экране сообщению, что финансовые операции приостановлены до выяснения обстоятельств.

Законодательное регулирование

- Статья 76 Налогового кодекса РФ. Определяются причины, по которым блокируют счет в банке (такие, как исполнения решения о взыскании фискальных платежей) и решается, какие конкретно операции не могут быть блокированы.

- Статья 4 Федерального закона № 115-ФЗ «О противодействии отмыванию (легализации) доходов, полученных преступным путем». Рассматривает приостановление операций по подозрительным счетам, как один из факторов противодействия теневой экономике и борьбы с экстремизмом.

- Методические рекомендации Центрального банка Российской Федерации № 18-МР и № 19-МР от 21.07.2017. Эти нормативные документы представляют собой подробную инструкцию по выявлению нелегальных способов ухода от налогов.

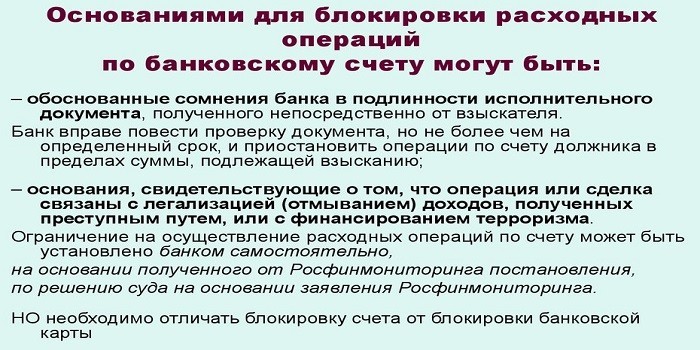

Основания для блокировки

Владельцу счета нужно понимать, что приостановление операций часто бывает вызвано излишними мерами предосторожностями или формальным подходом работников кредитной организации. Во многих ситуациях банки стремятся буквально следовать рекомендациям Центрального банка РФ без учета конкретных обстоятельств. В таких условиях под блокировку часто попадают вполне добропорядочные организации и граждане, по разным причинам оказавшиеся под подозрением.

Для юрлиц

Основаниями блокировки выступают:

- Изменение учредительной документации без оповещения банка. Если в финансовую организацию поступают несогласованные данные о клиентах, счет блокируется для того, чтобы избежать ошибок при перечислении.

- Подозрения, что руководитель компании является фиктивным лицом, не имеющим реальных полномочий (это особо характерно для фирм-однодневок).

- Операция по перечислению средств вызывает сомнения. Когдав платежке код ОКВЭД (общероссийский классификатор видов экономической деятельности) не совпадает с действительным, неточно указано назначение платежа или контрагент прежде был замечен в незаконных финансовых операциях.

- Отчисления в бюджет меньше 0,5% от оборота. Центробанк РФ выпустил указания, где такое поведение компании считается подозрительным. По этой причине могут заблокировать счета и у добросовестных налогоплательщиков, делающих отчисления наличными через терминал и др.

- Регулярное снятие денег при отсутствии характерных для бизнеса расходов (арендной платы, покупки канцтоваров и др.).

- Судебное решение о приостановлении деятельности компании в ситуации, когда владелец находится под следствием.

Для физлиц

Причинами приостановки действий по счету выступают:

- Регулярное поступление средств свыше 600 тыс. руб. за сутки (при этом количество переводов не имеет значения).

- Финансовые операции с использованием анонимных кошельков — поступление больших сумм с электронных платежных систем.

- Перевод крупной суммы и немедленное ее обналичивание.

- Транзакции контрагентам из оффшорных зон.

- Получение перевода из иностранного банка.

- Активность на счету, который долгое время не использовался.

- Неоднократный ввод неверного пин-кода в банкомате.

- В соответствии с заявлением об утрате карточки.

Последствия для владельца счета

В зависимости от конкретной ситуации клиент теряет возможность:

- При полной блокировке – проводить все операции со счетом, то есть перечислять и принимать средства.

- При частичной блокировке – это может быть запрет на использование отдельных сумм, которые банк отнес к категории подозрительных или ограничение на конкретные финансовые операции (обналичивание средств).

Порядок действий при блокировке банковского счета

Для владельца банковского счета порядок действий при блокировке включает несколько этапов.

Выяснение причины

Сначала владелец должен узнать, кто был инициатором блокировки:

- Если это сам банк, то о причинах, вызвавших приостановку операций, клиенту сообщат при телефонном звонке или личном визите.

- В ситуации, когда запрет исходит от налоговой инспекции, придется дополнительно обращаться в это ведомство с запросом о причинах блокировки.

Максимальный срок, в течение которого клиенту должна быть предоставлена эта информация – 2 рабочих дня.

Оптимальным является обращение с письменным заявлением. Принимающая сторона (банк или налоговая инспекция) должна поставить на втором экземпляре документа пометку о принятии к рассмотрению. Это будет дополнительным аргументом, если придется обращаться с жалобой в вышестоящую инстанцию.

Предоставление пояснений и выполнение требований банка

Получив разъяснения о причинах блокировки, владелец должен доказать, что его банковский счет не используется для нелегальных схем обналичивания денег, ухода от налогов и пр. Для этого нужно подготовить пакет документации и предоставить его банку вместе с необходимыми пояснениями в заявлении.

Подтверждение законности операций

Самые распространенные причины блокировки счетов у юридических лиц и ответные действия клиента:

|

Из-за чего была приостановка операций |

Пояснение владельца счета |

Что предоставляется |

|

Повышенная доля обналичивания |

Указание конкретных целей расхода средств – приобретение мебели, оборудования, перечисления заработной платы. |

Платежные документы, подтверждающие законность этой финансовой операции: накладные на приобретенную мебель, зарплатную ведомость и пр. |

|

Отсутствие типичных платежей |

Объяснение, что часть расходов оплачивается в другом банке. |

Выписку с другого счета, где проходят коммунальные платежи, квитанции об оплате наличными за аренду и др. |

|

Низкая доля налогов |

Аргументом, например, будет небольшое количество наемных рабочих или то, что для фискальных отчислений используется специальный счет. |

Штатное расписание, отчет 6-НДФЛ, при если есть счет в другом банке – выписку с него |

|

Нетипичные операции для текущего вида деятельности |

Самый характерный пример – расширение бизнеса и охват новых направлений деятельности. |

Новая выписка из Единого государственного реестра юридических лиц или индивидуальных предпринимателей (ЕГРЮЛ или ЕГРИП), где указаны расширенные направления. |

Для физических лиц пояснения для разморозки банковского счета носят аналогичный характер.

Крупные суммы могут быть перечислены как результат:

- Купли-продажи имущества. Здесь и ниже предоставляется соответствующий договор. У клиента должны быть документы об уплате налогов.

- Выполнения работ.

- Дарения.

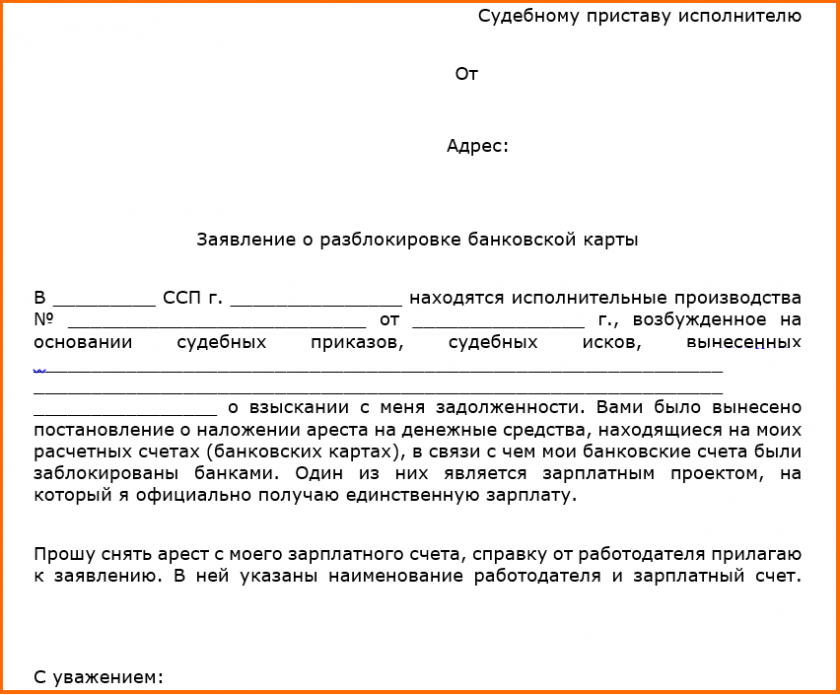

Исполнение судебного решения

В этой ситуации владельцу счета необходимо исполнить требования суда. Это может быть оплата выписанных штрафов, погашение возникшей задолженности перед банком или управляющей компанией, завершение процедуры банкротства и другие причины.

Подача заявления на разблокировку средств

Этот документ направляется в банк, обслуживающий счет.

В заявлении должно быть указано:

- Фамилия, имя, отчество обращающегося лица.

- Его должность и название организации (для юрлиц).

- Номер счета и время, когда клиенту стало известно о приостановлении операций.

- Пояснения владельца по причинам, вызвавшим блокировку.

- Список документов, приложенных для подтверждения.

- Контактные данные заявителя (номер мобильного телефона и адрес электронной почты).

- Дата, подпись с расшифровкой.

Если банк заблокировал счет из-за неверного пин-кода в банкомате (или, когда пластиковая карта оказалась у сторонних лиц без участия владельца – была потеряна, украдена и пр.), необходимо написать соответствующее заявление. Его подают в кредитную организацию, обслуживающую карточку, предъявив паспорт для удостоверения личности.

Разблокировка может занимать до 3-х дней, изготовление новой карты – до 10 суток.

Что делать, если счет не разблокировали

В течение 10 рабочих дней банк должен рассмотреть поданную документацию и принять решение о возобновлении операций. Если это по каким-то причинам откладывается или клиент не согласен с решением кредитной организации, он может оспорить это в Межведомственной комиссии при Центробанке. При отрицательном ответе владелец счета может опротестовать его на суде.

Нет комментариев

Оставте комментарий